استراتژی تشخیص واگرایی و نحوه معامله با آن

بسیاری از معاملهگران یا از اهمیت تشخیص واگرایی بیاطلاع هستند یا نمیتوانند مفهوم واگرایی را بهطور کامل درک کنند و از کاربرد آن با اندیکاتورهای نوسانگر بهره ببرند.واگرایی یک پدیده معاملاتی است که اطلاعات قابلاعتماد و با کیفیتی

را در مورد سیگنالهای معاملاتی در اختیار معاملهگران میگذارد.این استراتژی به زمانی اشاره دارد که قیمت یک دارایی در جهت مخالف اندیکاتورهای مومنتوم (momentum) یا نوسانگرها حرکت میکند.

اندیکاتورهای رایج مورد استفاده شامل شاخص قدرت نسبی (RSI)، استوکاستیک، اندیکاتور Awesome یا AO و اندیکاتور MACD است.

با این مقدمه اولیه از استراتژی واگرایی، سراغ کسب اطلاعات بیشتر و شناخت کاملتر این استراتژی و کاربرد آن در بازارهای مالی و سرمایهگذاری برویم

واگرایی چیست؟

واگرایی یکی از مفاهیم متعددی است که معاملهگران برای تعیین زمان ورود یا خروج از بازار استفاده میکنند.

گفتن اینکه واگرایی رخ میدهد به این معناست که بگوییم قیمت و حرکت با هم هماهنگ نیستند. این نشان میدهد که بازار در حال آماده شدن برای تغییر روند یا عقبنشینی است، اما لزوماً جهت گیری روند را تضمین نمیکند. به زبان ساده، کلمه واگرایی به معنای «جداشدن» است. معمولا قیمت یک سهم یا ارز دیجیتال مسیر و جهتی را دنبال میکند که ابزار و اندیکاتورها پیشبینی میکنند. این اتفاق در شرایطی رخ میدهد که بازار با یک شوک خارج از برنامه مواجه نشود و همه چیز طبق رفتار گذشته سهم و نظر تحلیلگران جلو برود.

برای مثال، زمانی که اسیلاتوری مانند macd روند حرکت سهم را تأیید میکند، معاملهگران میتوانند انتظار ادامه روند را در همان مسیر پیشبینی شده داشته باشند.

موردی که ممکن است این روند را تغییر دهد، رخدادن یک شوک غیرمنتظره یا اتفاق خارج از برنامهای است که مسیر macd را تغییر میدهد و روند قیمت یا روند مورد انتظار اسیلاتور از یکدیگر جدا و منحرف میشوند. با مشاهده چنین اتفاقی در اندیکاتور سهم، میتوان گفت که الگوی نشانگر واگرایی آغاز شده و روند را ضعیفتر میکند.

هنگامی که واگرایی ظاهر میشود، احتمال برگشت بیشتر وجود دارد، بهخصوص اگر واگرایی در یک بازه زمانی بزرگتر ظاهر شود. همچنین واگرایی چندگانه در یک نمودار یا واگرایی چندگانه در چندین تایمفریم اعتبار بیشتر دارد.

بهترین اندیکاتور برای تشخیص واگرایی، اسیلاتور Awesome است. در کنار این اسیلاتور، موارد دیگر هم کاربرد دارند. از جمله اسیلاتورهای موفقی که برای تشخیص واگرایی در روند حرکت سهم موثر هستند شامل موارد زیر است:

macd.PRO RSI CCI Stochastic

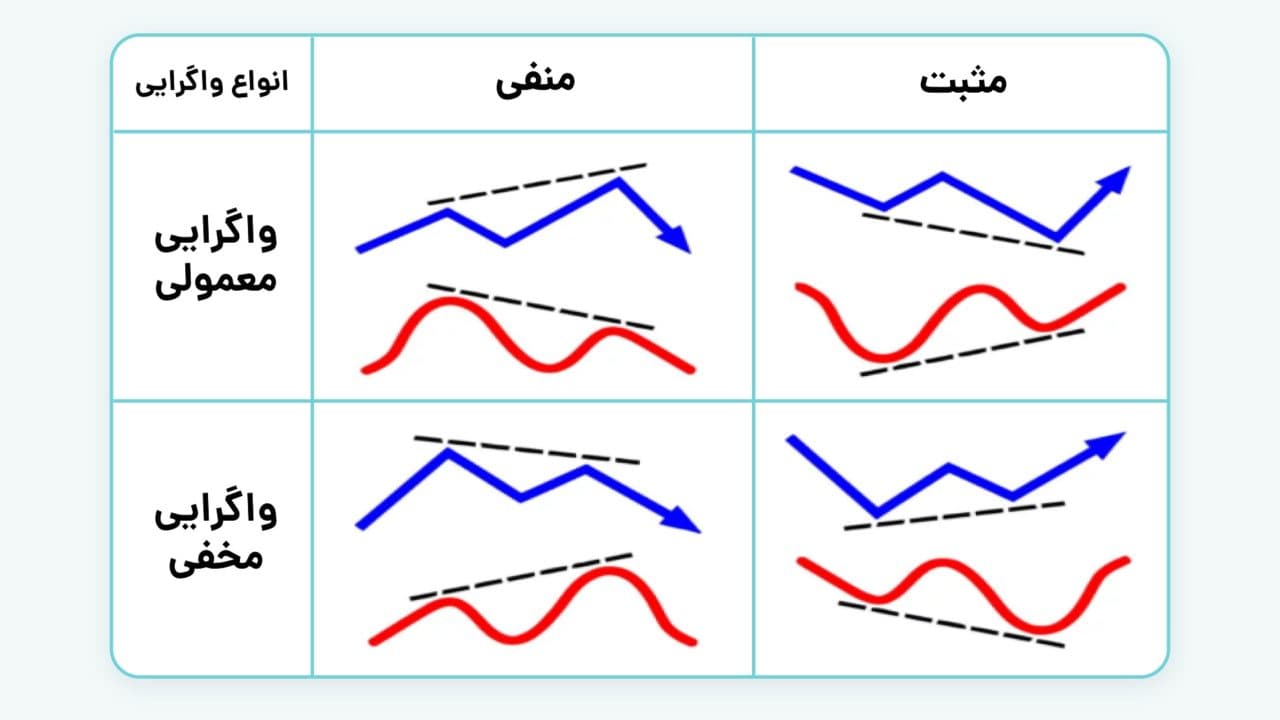

انواع واگرایی

عمدتاً دو نوع واگرایی وجود دارد:

واگرایی منظم جایی است که سیگنال قیمت بالاترین یا پایینترین سطح را ایجاد میکند. درحالیکه اندیکاتور به ترتیب اوجهای کمتر یا پایینتر از قبلی را ایجاد میکند.

واگرایی پنهان، که برعکس واگرایی معمولی است، جایی است که اندیکاتور اوجهای بالاتر یا پایینتری دارد، درحالیکه عمل قیمت به ترتیب اوجهای پایینتر و کمتر از قبلی را در روند نمودار خواهد ساخت.

واگرایی منظم بیشترین کاربرد را در شرایطی دارد که تغییر روند به صورت منظمی اتفاق بیفتد. این درحالی است که واگرایی پنهان میتواند نشاندهنده اصلاح یا ادامه روند باشد.

همچنین نوع سوم و کمتر رایج دیگری هم از واگرایی وجود دارد که به آن واگرایی گسترده میگویند. واگرایی گسترده بسیار شبیه به واگرایی معمولی است. مهمترین تفاوتی که بین واگرایی منظم و گسترده میتوان پیدا کرد، این است که حرکت قیمت الگوهای دو پایین یا دو بالا را تشکیل میدهد.

واگرایی منظم

واگرایی منظم را میتوان به دو نوع تقسیم کرد:

واگرایی منفی واگرایی مثبت واگرایی منفی چیست؟ واگرایی منفی زمانی رخ میدهد که عمل قیمت به طور متوالی به بالاترین حد خود خواهد رسید. درحالیکه اندیکاتور به طور متوالی به اوجهای پایینتر میرود.

این نشان میدهد که قیمت یک دارایی در حال آماده شدن برای بازگشت به یک روند نزولی است. همچنین سیگنال نشانگر به این معنی است که حرکت در حال تغییر است. حتی اگر قیمت به اوجهای بالاتری رسیده باشد، روند صعودی ممکن است ضعیف شود.

در این سناریو، معاملهگران باید خود را آماده کنند، یعنی دارایی را بفروشند و بعداً آن را با قیمت پایینتری خریداری کنند.

واگرایی مثبت چیست؟

واگرایی مثبت منظم زمانی اتفاق میافتد که عمل قیمت بهتدریج پایینترین سطح را تشکیل میدهد، درحالیکه اندیکاتور پایینترین سطح را ایجاد میکند.

این نشان میدهد که قیمت ها به زودی در یک روند صعودی حرکت خواهند کرد. همچنین عمل اندیکاتور نشان میدهد که قیمت باید به سیگنال اندیکاتور برسد و روند نزولی ضعیف است.

در این سناریو، معاملهگران باید برای خرید طولانیمدت، یعنی خرید دارایی آماده شوند.

نحوه تشخیص واگرایی منظم

معاملهگران عملکرد قیمت را مشاهده میکنند و از ابزارهای معاملاتی مانند اندیکاتورهای حرکت برای شناسایی واگراییها استفاده میکنند.

اکثر صرافیهای ارز دیجیتال و وبسایتهای قیمتگذاری از اندیکاتورها برای تعیین و بررسی نمودار قیمت و تسهیل تحلیل حرکت قیمت استفاده میکنند.

به طور کلی دو نوع اندیکاتور وجود دارد:

شاخص پیشرو (Leading) شاخص تاخیری (lagging) اندیکاتورهای پیشرو جهت آینده بازار را پیش بینی میکنند. درحالیکه اندیکاتورهای تاخیری، حرکت قیمتی را که در حال وقوع است یا قبلاً پشت سر گذاشته است را تأیید خواهند کرد.

اندیکاتورهای مناسب برای تشخیص واگرایی منظم

یکی از محبوبترین شاخصهای پیشرو، شاخص قدرت نسبی (RSI) است که معاملهگران از آن برای تشخیص بیش از حد خرید یا فروش بیش از حد دارایی استفاده میکنند.

RSI محاسبهای از میانگین تغییر قیمت رو به بالا نسبت به میانگین تغییر قیمت رو به پایین است که به صورت درصد منعکس میشود. شکل زیر نمونه ای از واگرایی منفی را نشان میدهد که با استفاده از RSI شناسایی شده است.

تشخیص واگرایی با MACD

واگرایی میانگین متحرک (MACD) یک شاخص بر اساس میانگین های متحرک (MA) است که معاملهگران برای شناسایی زمان ورود یا خروج از یک بازار استفاده میکنند. MACD شامل سه جزء دو MA و یک هیستوگرام است.

از آنجایی که MA یک شاخص تاخیری محسوب میشود، MACD نیز به طور کلی یک شاخص مناسب برای تشخیص lagging خواهد بود. بااینحال، MACD گاهی اوقات به عنوان یک شاخص پیشرو هم کاربرد دارد، زیرا معاملهگران میتوانند از هیستوگرام برای پیشبینی تداخل سیگنال بین دو میانگین متحرک استفاده کنند.

اسیلاتور awesome برای تشخیص واگرایی تاخیری

یکی دیگر از شاخصهای تاخیری، Awesome Oscillator (AO) است. این اسیلاتور برای تعیین اینکه آیا بازار در روند صعودی یا نزولی قرار دارد، حرکات اخیر قیمت را با حرکات قبلی قیمت مقایسه میکند.

AO بر اساس دو میانگین متحرک ساده (SMA) است و به طور غیرمستقیم میتواند یک شاخص تاخیری در نظر گرفته شود.

نحوه معامله پس از تشخیص واگرایی

شکلگیری واگرایی در نمودار فقط به معاملهگران میگوید که حرکت و شتاب قیمت در حال ضعیف شدن است.

این اتفاق لزوما به معنی یک روند حرکتی معکوس شدید نیست. درواقع حرکت قیمت ممکن است فقط در حال ورود به یک روند جانبی دیگر (حرکت افقی قیمت در محدوده پایدار) باشد.

برای ایجاد یک استراتژی معامله با واگرایی، معاملهگران حرفهای اندیکاتورها را با ابزارهای مختلف ترکیب میکنند. یکی از ابزارهای محبوب نمودار میانگین متحرک نمایی (EMA) است که وزن بیشتری به قیمتهای اخیر میدهد.

واگرایی مثبت و واگرایی منفی قوانین ورودی متفاوتی دارند. در هر صورت، هنگامی که یک معاملهگر متوجه واگرایی شد، باید نحوه ورود یا خروج از بازار و ثبت سفارشهای حد ضرر یا سیو سود خود را در نظر بگیرد. از آنجایی که بازار کریپتو بیثبات است، دستور Stop Loss یا Take Profit نباید خیلی نزدیک به قیمت ورودی باشد.

همچنین معاملهگران باید سفارشات Take Profit را باتوجهبه نسبت ریسک به ریوارد انجام دهند.

انجام معامله با واگرایی مثبت

شکل زیر نمونه ای از نحوه ورود به یک بازار پس از تشخیص یک واگرایی مثبت است. EMA 20 روزه با MACD برای تعیین زمان ورود به بازار استفاده میشود. مراحل مربوطه به شرح زیر است:

معاملهگر یک واگرایی مثبت را شناسایی میکند، جایی که نمودار قیمت پایینترین سطح را تشکیل میدهد درحالیکه عملکرد اندیکاتور پایینترین سطح را ایجاد میکند. معاملهگر صبر میکند تا قیمت بالاتر از نمودار 20 EMA (حدود 221 دلار در این مورد) بسته شود. این نقطه ورود خواهد بود. معاملهگر سفارشی را در اطراف نقطه قیمت مشخص شده ارسال میکند و آماده میشود تا نوبت به نهایی کردن سفارش برسد. برای محدود کردن ضرر، معاملهگر یک دستور توقف ضرر را به دور از پایینترین نوسان قبلی ارسال میکند. در این مورد، پایین نوسان قبلی حدود 150 دلار است و سفارش Stop Loss حدود 146 دلار است. معاملهگر سفارش Take Profit میدهد. بسته به میزان تحمل ریسک، آنها باید سفارش را در جایی قرار دهند که نسبت پاداش به ریسک بین 1.5 و 2 باشد. در این مورد، سفارش Take Profit حدود 383 دلار است که نسبت پاداش به ریسک را تقریباً نشان میدهد.

انجام معامله با واگرایی منفی

معاملهگر یک واگرایی منفی را شناسایی میکند، جایی که حرکت قیمت اوجهای بالاتر را ایجاد میکند درحالیکه اندیکاتور اوجهای پایینتری را تشکیل میدهد. معاملهگر منتظر می ماند تا قیمت به زیر نمودار 20 EMA (حدود 55000 دلار در این مورد) بسته شود. این نقطه خروج خواهد بود. معاملهگر سفارشی را در اطراف نقطه قیمت مشخص شده ارسال میکند. معاملهگر یک سفارش Stop Loss را نزدیک به نوسان قبلی انجام میدهد. در این مورد، بالاترین نوسان قبلی تقریباً 64000 دلار است و سفارش Stop Loss بالاتر در حدود 65000 دلار قرار می گیرد. معاملهگر باید سفارش Take Profit را انجام دهد به طوری که نسبت پاداش به ریسک بین 1 به 2 باشد. در این سناریو، سفارش Take Profit حدود 40000 دلار آمریکا است اگر معاملهگران بتوانند با استفاده از ابزارهای معاملاتی موجود در سایتهای تحلیلی یا ابزارهایی که در اختیار دارند، واگرایی را بهطور قابلاعتماد شناسایی کنند، میتوانند از یک فرصت بسیار ارزشمند برای کسب سود بیشتر استفاده کنند.

نکته مهم اینجاست که مانند همه استراتژیهای معاملاتی، استفاده از شاخصهای واگرایی دارای درجه خاصی از ریسک است. واگرایی تنها سیگنالی است که نشان میدهد حرکت قیمت در حال تغییر است و بازگشت روند یا عقبنشینی را تضمین نمیکند.

درنتیجه، همواره به معاملهگران توصیه میشود که ابزارهای معاملاتی بیشتری را برای تعیین نهایی قدم بعدی خود استفاده کنند. این کار کمک میکند تا قبل از اقدام نهایی، رفتار سنجیدهتر و عملکرد بهتری در بازار داشته باشند.

ثبت دیدگاه

0دیدگاه

دیدگاهی ثبت نشده است.

اولین نفری باشید که دیدگاهتان ثبت میشود.