بررسی سطوح حمایت و مقاومت (S&R)

بهترین راه برای شناسایی قیمت هدف، شناسایی سطوح حمایت و مقاومت است. این نقاط که آنها را S&R مینامیم، نقاط قیمتی خاصی در نمودار هستند که انتظار میرود حداکثر مقدار خرید یا فروش را به خود جذب کنند. نقطه حمایت قیمتی است

که در آن میتوان انتظار خریداران بیشتری نسبت به فروشندگان داشت. به همین ترتیب، نقطه مقاومت قیمتی است که در آن میتوان انتظار داشت که تعداد فروشندگان از تعداد خریداران بیشتر باشد. معاملهگران میتوانند از S&R برای شناسایی نقاط ورود یا خروج از معامله استفاده کنند.

سطح مقاومت

همانطور که از نام آن پیداست، مقاومت چیزی است که از افزایش بیشتر قیمت جلوگیری میکند. سطح مقاومت نقطهی قیمتی در نمودار است که معامله گران انتظار حداکثر عرضه یا فروش را برای یک دارایی دارند. سطح مقاومت همیشه بالاتر از قیمت فعلی بازار است.

احتمال افزایش قیمت تا سطح مقاومت، تثبیت قیمت، جذب تمام عرضه و سپس کاهش قیمت در این سطح زیاد است. مقاومت یکی از ابزارهای حیاتی تحلیل تکنیکال است که فعالان بازار در یک بازار رو به رشد به آن نگاه میکنند. مقاومت اغلب به عنوان یک محرک برای فروش عمل میکند.

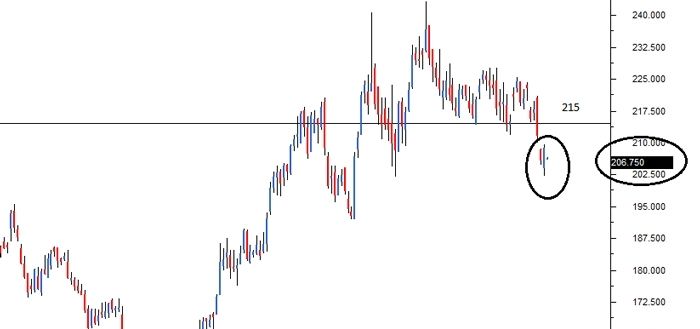

در اینجا نمودار سهام Ambuja را داریم. خط افقی منطبق بر قیمت ۲۱۵ در نمودار، سطح مقاومت سیمان آمبوجا را نشان میدهد. اما قبل از آن دو نکته وجود دارد که هنگام مشاهده نمودار بالا باید به آنها توجه کنید:

در اینجا نمودار سهام Ambuja را داریم. خط افقی منطبق بر قیمت ۲۱۵ در نمودار، سطح مقاومت سیمان آمبوجا را نشان میدهد. اما قبل از آن دو نکته وجود دارد که هنگام مشاهده نمودار بالا باید به آنها توجه کنید:

سطح مقاومت که با یک خط افقی نشان داده شده است، بالاتر از قیمت فعلی بازار است.

در حالی که سطح مقاومت در ۲۱۵ است، کندل استیک فعلی در ۲۰۶.۷۵ قرار دارد. برای دیده شدن بهتر، دور کندل فعلی و سطح قیمت مربوط به آن خط کشیدهایم.

برای لحظهای اجازه دهید که قیمت این سهم را ۲۰۶ تصور کنیم که یک ماروبوزو صعودی با حداقل ۲۰۲ را تشکیل میدهد. اکنون میدانیم که میتوانیم ۲۱۵ را به عنوان یک هدف احتمالی برای این سهم تعیین کنیم! چرا سطح ۲۱۵ انتخاب شده است؟ دلایل آن ساده است:

مقاومت ۲۱۵ را نشان میدهد که احتمال عرضه مازاد در آن قیمت وجود دارد. عرضه بیش از حد باعث ایجاد فشار فروش میشود. فشار فروش باعث پایین آمدن قیمتها میشود. از این رو و به دلایلی که در بالا ذکر شد، زمانی که یک معامله گر وارد پوزیشن لانگ خود شده است، میتواند به نقاط مقاومت برای تعیین اهداف و تعیین نقاط خروج از معامله نگاه کند. همچنین با شناسایی مقاومت، اکنون میتوان معامله با پوزیشن لانگ را به این صورت کامل طراحی کرد:

نقطه ورود – ۲۰۶ استاپ لاس – ۲۰۲ هدف – ۲۱۵ سوال بعدی این است که چگونه بدانیم یک سطح مقاومت است یا حمایت؟ شناسایی نقاط قیمت به عنوان حمایت یا مقاومت بسیار ساده است. فرآیند شناسایی هم برای حمایت و هم برای مقاومت یکسان است. اگر قیمت فعلی بازار کمتر از نقطه شناسایی شده باشد، به آن نقطه مقاومت میگویند. در غیر این صورت به آن نقطه حمایت گفته میشود. حالا بیایید در مورد سطح بعدی که حمایت نام دارد کمی بیشتر بدانیم.

سطح حمایت

پس از یادگیری در مورد مقاومت، درک سطح حمایت باید کاملاً ساده شده باشد. همانطور که از نام آن پیداست، حمایت چیزی است که از کاهش بیشتر قیمت جلوگیری میکند. سطح حمایت، نقطه قیمتی در نمودار است که معاملهگر انتظار دارد حداکثر تقاضا یا خرید وارد بازار شود. هر زمان که قیمت به خط حمایت برسد، احتمالاً به بالا باز میگردد. سطح حمایت همیشه کمتر از قیمت فعلی بازار است.

احتمال زیادی وجود دارد که قیمت تا نقطه حمایت کاهش یابد، در آنجا تثبیت شود، تمام تقاضا را جذب کند و سپس شروع به حرکت به سمت بالا کند. حمایت یکی از سطوح حیاتی در تحلیل تکنیکال است که معاملهگران در بازار نزولی به دنبال آن هستند. حمایت اغلب به عنوان یک محرک برای خرید عمل میکند.

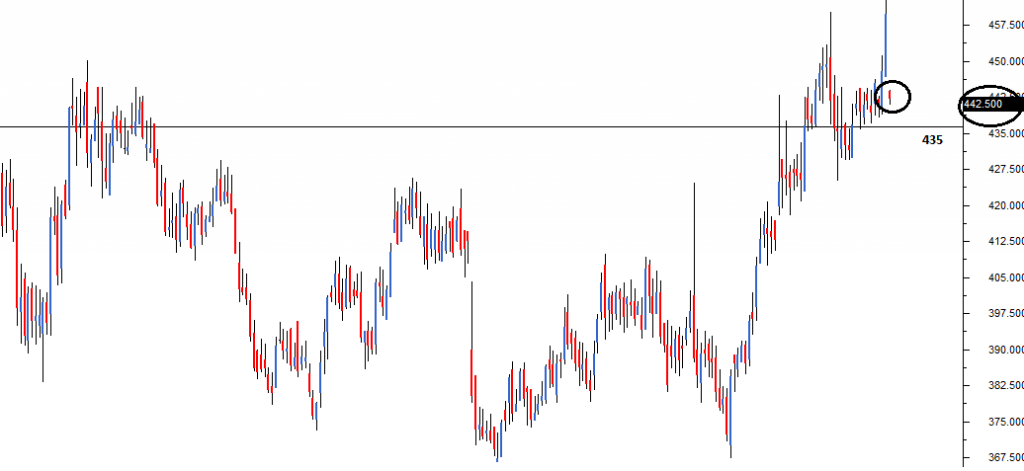

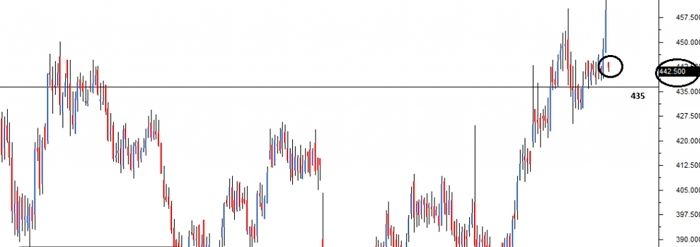

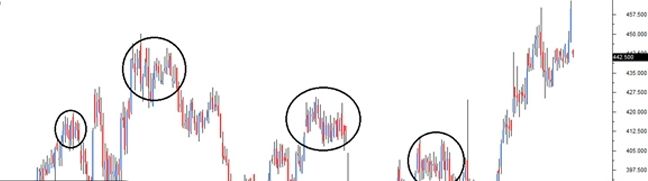

در اینجا نمودار سهام Cipla را داریم. خط افقی منطبق بر روی قیمت ۴۳۵ در نمودار سطح حمایت را برای این سهم نشان میدهد. در نمودار بالا به نکات زیر توجه کنید:

سطح حمایت که با خط افقی نشان داده شده است زیر قیمت فعلی بازار است.

کندل فعلی در ۴۴۲.۵ است در حالی که سطح حمایت در ۴۳۵ قرار دارد. دور کندل فعلی و سطح حمایت مربوط به آن برای درک بهتر خط کشیدهایم.

همانطور که در مورد سطح مقاومت انجام دادیم، اجازه دهید یک شکل گیری الگوی کندل استیک نزولی را تصور کنیم. یک ستاره تیرانداز در ۴۴۲ با حداکثر قیمت ۴۴۶ مناسب است. واضح است که هنگام وجود یک ستاره تیرانداز، تماس نمودار با این قیمت بسیار کوتاه است. از آنجایی که ما ۴۳۵ را حمایت میدانیم، میتوانیم هدف را قیمت ۴۳۵ تعیین کنیم. چه چیزی باعث میشود هدف ۴۳۵ ارزش داشته باشد؟ دلایل زیر این تصمیم را تایید میکنند:

حمایت در ۴۳۵ نشان میدهد که احتمال افزایش تقاضا وجود دارد. تقاضای مازاد فشار خرید ایجاد میکند. فشار خرید باعث افزایش قیمت میشود. به دلایلی که در بالا ذکر شد، زمانی که یک معامله گر وارد پوزیشن شورت میشود، میتواند به نقاط حمایت برای تعیین اهداف و تعیین نقاط خروج از معامله نگاه کند. همچنین با شناسایی حمایت میتوان یک معامله با پوزیشن شورت را بصورت کامل طراحی کرد:

نقطه ورود – ۴۴۲ استاپ لاس – ۴۴۶ هدف – ۴۳۵ ترسیم سطوح حمایت و مقاومت در اینجا یک راهنمای ۴ مرحلهای وجود دارد که به شما کمک میکند تا نحوه شناسایی و کشیدن خطوط حمایت و مقاومت را درک کنید.

مرحله ۱: بارگذاری نقاط داده اگر هدف شناسایی S&R کوتاه مدت است، این خط برای حداقل ۳-۶ ماه رسم میشود و میتوانیم از دادههای این مدت استفاده میکنیم. اگر بخواهید حمایت و مقاومت بلندمدت را شناسایی کنید، از نقاط دادهی حداقل ۱۲ تا ۱۸ ماهه استفاده میکنیم. هنگامی که از نقاط داده بسیاری استفاده میکنید، نمودار فشرده به نظر میرسد. این مسئله توضیح میدهد که چرا دو نمودار بالا فشرده به نظر میرسند.

S&R بلند مدت – برای معاملات نوسانی مفید است. S&R کوتاه مدت – معاملات یک روزه و BTST مفید است. در اینجا نموداری وجود دارد که با استفاده از نقاط داده برای ۱۲ ماه رسم شده است.

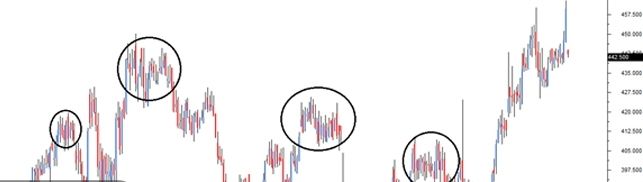

مرحله ۲: حداقل ۳ منطقه مهم قیمتی (price action zone) را شناسایی کنید این مناطق را میتوان به عنوان مناطق “پرایس اکشن” در نمودار توصیف کرد که در آن قیمت حداقل یکی از رفتارها را نشان میدهد:

تردید قیمت برای یک حرکت کوتاه به سمت بالا

پس از یک حرکت کوتاه به پایین، تردید برای اینکه بیشتر به سمت پایین حرکت کند

معکوس شدن شدید روند در آن نقطه قیمتی خاص

در اینجا یک سری نمودار وجود دارد که ۳ نقطه بالا را به ترتیب مشخص میکند: در نمودار زیر، نقاط مشخص شده نشان دهنده تردید قیمت برای حرکت بیشتر پس از یک حرکت صعودی کوتاه است:

در نمودار زیر، نقاط مشخص شده نشان دهنده تردید قیمت برای حرکت بیشتر پس از یک حرکت نزولی کوتاه است:

در نمودار زیر، نقاط مشخص شده نشان دهنده تردید قیمت برای حرکت بیشتر پس از یک حرکت نزولی کوتاه است:

در نمودار زیر، نقاط مشخص شده نشان دهنده معکوس شدن شدید قیمت است:

در نمودار زیر، نقاط مشخص شده نشان دهنده معکوس شدن شدید قیمت است:

تا چه میزان میتوان به این سطوح حمایت و مقاومت اعتماد کرد؟

خطوط حمایت و مقاومت تنها نشان دهنده بازگشت احتمالی قیمتها هستند. به هیچ وجه نباید آنها را با قطعیت تمام در نظر گرفت. مانند هر چیز دیگری در تحلیل تکنیکال، باید احتمال وقوع یک رویداد را (بر اساس الگوها) از نظر احتمال سنجید. به عنوان مثال، بر اساس نمودار اولی که بررسی کردیم:

قیمت فعلی بازار = ۲۰۴ مقاومت = ۲۱۴ در اینجا انتظار این است که اگر این سهم یا ارز دیجیتال شروع به صعود کند، احتمالاً با مقاومت ۲۱۴ مواجه خواهد شد. به این معنی که در ۲۱۴ فروشندگانی ظاهر میشوند که به طور بالقوه میتوانند قیمتها را پایین بیاورند. چه تضمینی وجود دارد که فروشندگان در قیمت ۲۱۴ وارد عمل شوند؟ به عبارت دیگر وابستگیهای خط

مقاومت چیست؟

با این حال، از نظر تاریخی میتوان مشاهده کرد که هر زمان که این سهم به ۲۱۴ رسید، واکنش عجیبی نشان داد که منجر به تشکیل یک منطقه پرایس اکشن شد. نکته آرامش بخش در اینجا این است که مناطق پرایس اکشن به خوبی از نظر زمانی با هم فاصله دارد. این به معنای این است که ۲۱۴ به عنوان منطقه پرایس اکشن تست شده در بازهی زمانی طولانی است. بنابراین با حفظ اولین قاعده تحلیل تکنیکال یعنی تاریخ تمایل به تکرار دارد، با این باور پیش میرویم که سطوح حمایت و مقاومت بهطور منطقی مورد احترام معاملهگران قرار خواهند گرفت.

بهینه سازی و چک لیست برای درک Support & Resistance Levels شاید، ما اکنون در مهم ترین مرحلهی این مقاله هستیم. ما شروع به کشف چند تکنیک بهینه سازی خواهیم کرد که به ما در شناسایی معاملات با کیفیت بالا کمک میکند. به یاد داشته باشید، وقتی به دنبال کیفیت هستید، کمیت همیشه به خطر میافتد اما این سازشی است که ارزشش را دارد. ایده این است که سیگنالهای معاملاتی با کیفیت را در مقابل شناسایی معاملات زیاد اما بیارزش شناسایی کنیم.

بهینه سازی، به طور کلی، تکنیکی است که در آن فرآیندی را برای بهترین نتایج ممکن تنظیم میکنید. در این زمینه فرآیند مورد نظر شناسایی معاملات است. اجازه دهید به الگوهای کندل استیک بازگردیم. مارابوزو (marubuzo) صعودی را به خاطر دارید؟ یک ماروبوزو صعودی نشان میدهد که یک روند صعودی در نزدیکی بسته شدن ماروبوزو انجام میشود و پایینترین سطح ماروبوزو به عنوان حد ضرر عمل میکند.

شرایط زیر را برای مارابوزو صعودی در نظر بگیرید:

قیمت باز کردن معامله = ۴۳۲، قیمت حداکثر = ۴۴۹، قیمت حداقل = ۴۳۰، قیمت بستن معامله = ۴۴۸

حال، اگر نقطه اوج مارابوزو با حمایت به دست آمده برخورد کند چه؟ آیا در اینجا تلاقی قابل توجهی از دو نظریهی تحلیل تکنیکال را نمیبینیم؟ اینجا جای خوبی برای شروع یک پوزیشن لانگ است. در مورد آن با شرایط زیر فکر کنید:

یک الگوی کندل استیک شناخته شده (ماروبوزو صعودی) به معاملهگر پیشنهاد میکند که یک معامله لانگ را آغاز کند.

حمایت نزدیک به قیمت استاپ لاس به معاملهگر نشان میدهد که علاقه به خرید قابل توجهی در حدود قیمتی پایین وجود دارد.

در حالی که با یک محیط مانند بازارها سر و کار داریم که همه چیز در آنها نسبتاً تصادفی است، چیزی که یک معاملهگر واقعاً به آن نیاز دارد این است که استراتژی معاملاتی خوبی داشته باشد. وقوع دو حالت فوق (ماروبوزو + حمایت نزدیک) نشان دهنده همین عمل است یعنی شروع یک معامله لانگ در این مورد.

این ما را به یک ایده مهم هدایت میکند. اگر برای هر معاملهای که در نظر میگیریم یک چک لیست داشته باشیم (اگر دوست دارید آن را چارچوب بنامید) چه میشود؟ چک لیست قبل از شروع معامله به عنوان یک اصل راهنما عمل میکند. معامله باید با شرایط مشخص شده در چک لیست مطابقت داشته باشد. اگر این کار را کرد، معامله را برقرار میکنیم. در غیر این صورت آن را رها میکنیم و به دنبال فرصت معاملاتی دیگری می گردیم که با چک لیست مطابقت داشته باشد.

گفته میشود که نظم و انضباط ۸۰ درصد از موفقیت معاملهگر را تشکیل میدهد. در واقع، برای شروع، ما دو عامل مهم اول چک لیست را داریم:

نمودار باید یک الگوی کندل استیک قابل تشخیص را تشکیل دهد. حمایت و مقاومت باید معامله را تایید کند. قیمت استاپ لاس باید در حدود S&R باشد. در انتها به خاطر داشته باشید که برای یک معامله لانگ، پایین ترین قسمت بودن الگو باید در اطراف حمایت باشد. برای یک معامله شورت، اوج الگو باید در اطراف مقاومت باشد.

ثبت دیدگاه

0دیدگاه

دیدگاهی ثبت نشده است.

اولین نفری باشید که دیدگاهتان ثبت میشود.